Axpo in Österreich Eine klimafreundliche Zukunft gestalten

Über uns

Axpo Austria ist seit dem Jahr 2000 am österreichischen Energiemarkt tätig und bietet strukturierte Strom- und Gasbeschaffung für Industriekunden, Bilanzgruppenmanagement für Lieferanten sowie die Vermarktung von Strom aus Erzeugungsanlagen. Weitere Leistungen umfassen langfristige Preisabsicherungen, die Vermarktung von Flexibilitäten sowie den Handel mit CO₂-Emissionszertifikaten und Herkunftsnachweisen. Durch die Vernetzung innerhalb des Axpo Konzerns haben wir Zugang zu relevanten Marktinformationen und Handelsplattformen in Europa. Das Team von Roman Stütz (Geschäftsführer) freut sich, von Ihnen zu hören.

Energielösungen

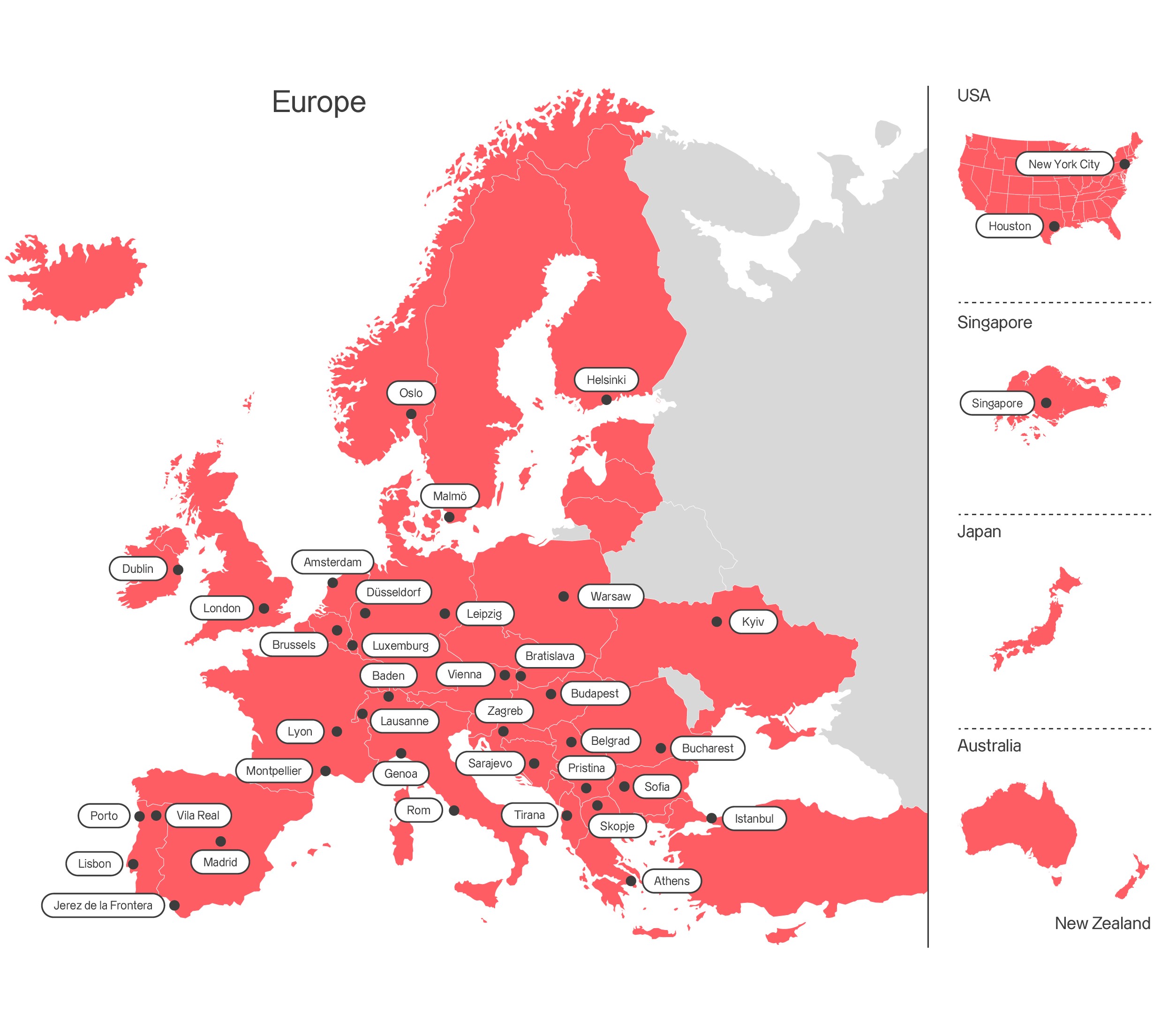

Axpo hat die Ambition mit innovativen Energielösungen eine nachhaltige Zukunft zu ermöglichen. Axpo ist die grösste Schweizer Stromproduzentin und internationale Vorreiterin im Energiehandel und in der Vermarktung von Solar- und Windkraft. Rund 7'000 Mitarbeitende verbinden Erfahrung und Know-how mit der Leidenschaft für Innovation und der gemeinsamen Suche nach immer besseren Lösungen. Axpo setzt auf innovative Technologien, um die sich stets wandelnden Bedürfnisse ihrer Kunden in über 30 Ländern in Europa, Nordamerika und Asien zu erfüllen.

3 Zahlen, auf die wir stolz sind:

Mitarbeitende

Jahre Erfahrung

Länder

Strom

Axpo bietet eine Vielzahl an Produkten und Dienstleistungen, die optimal auf Ihre Energiebedürfnisse zugeschnitten werden. Kunden profitieren von der ausgewiesenen Erfahrung der Axpo in den Bereichen Energieoptimierung, Risikomanagement und Marktanalyse sowie von der europaweiten Präsenz der Axpo. Das Verbrauchsverhalten Ihrer Organisation, die Risikobereitschaft bezüglich Preis und Menge sowie der zeitliche Aufwand für Ihr Projekt können die Wahl des Beschaffungsmodells beeinflussen. Die Kunden der Axpo profitieren von unserem umfassenden Produktportfolio, das sowohl Standardprodukte wie auch massgeschneiderte Energielösungen für optimales Risikomanagement anbietet.

Erdgas

Die natürlichen Verbrauchsschwankungen sowie die volatilen Energiepreise stellen die Marktteilnehmer vor grosse Herausforderungen. Axpo bietet eine Vielzahl an Produkten und Dienstleistungen an, die individuell auf Sie zugeschnitten werden können, um Ihrem Energiebedarf gerecht zu werden. Unsere Kunden profitieren zudem von der ausgewiesenen Erfahrung der Axpo im Energiehandel, im Risikomanagement und im Bereich von Marktanalysen sowie von der wachsenden internationalen Präsenz der Axpo. Ihr Verbrauchsverhalten, Ihre Risikobereitschaft bezüglich Preis und Menge sowie der zeitliche Aufwand, der für das Projekt zur Verfügung steht, beeinflussen die Wahl des Beschaffungsmodells. Kunden der Axpo profitieren von unserem umfassenden Portfolio, das sowohl Standardprodukte wie auch massgeschneiderte Energielösungen bietet.

PPAs

Axpo ist führend im internationalen PPA-Geschäft und bietet massgeschneiderte Onsite- und Offsite-PPA-Lösungen für die Ökostrombeschaffung an, die den spezifischen Anforderungen unserer Kunden entsprechen. Mit der steigenden Nachfrage nach 100 % erneuerbarer Energie entscheiden sich immer mehr Industriekunden für diese Standardfinanzierungsform. Langfristige Stromabnahmeverträge (PPA) haben sich als ein entscheidender Bereich zur Unterstützung der Energiewende im Bereich der erneuerbaren Energien herausgestellt. Nach der Reduzierung oder dem völligen Wegfall staatlicher Subventionen und stark sinkenden Produktionskosten für neue erneuerbare Kraftwerke sind PPA für erneuerbare Energien in vielen Teilen Europas zu einem Megatrend geworden. Diese Vereinbarungen ermöglichen die Entwicklung neuer grüner Stromerzeugung ohne Subventionen, tragen zur Energiewende bei und unterstützen den Kampf gegen den Klimawandel.

Erneuerbare Energien

Axpo bietet ein umfassendes Angebot an Ökostromprodukten aus verschiedenen erneuerbaren Energiequellen. Mit einem vielfältigen Portfolio an Technologien wie Wasserkraft, Biomasse, Wind- und Sonnenenergie ermöglichen wir regionale und individuelle Lösungen für Energieversorger. Für diese Technologien stellen wir Herkunftsnachweise und Qualitätslabels zur Verfügung. Mit der Direktvermarktung von erneuerbaren Energien sorgt Axpo für zusätzliche Einnahmen, langfristige Investitionssicherheit und die Befreiung von administrativen und operativen Kosten.

Marktzugang

Kunden der Axpo erhalten Zugang zu sämtlichen Strombörsen und können über verschiedene Laufzeiten sowohl physisch als auch finanziell mit strukturierten Optionen und Standardprodukten handeln oder ausserbörsliche Transaktionen ausführen. Unsere Kunden – vorgelagerte Produzenten ebenso wie Teilnehmende im Mid- bis Downstream-Energiesektor – profitieren von unserer starken Präsenz in allen bedeutenden europäischen Strommärkten. Im Laufe der Jahre haben wir eine signifikante Expertise in der Bewirtschaftung physischer und finanzieller Risiken sowie im Handel erworben. Kunden und Gegenparteien erkennen die Qualität unserer Dienstleistungen regelmässig im Energy Risk Commodity Ranking an.

Herkunftsnachweise

Organisationen, die ihren Strombezug mit ökologischem Mehrwert aufwerten möchten, können von unserem umfassenden Angebot an Herkunftsnachweisen und Ökostromprodukten profitieren. Diese decken verschiedene Technologien, Energiequellen und Gütesiegel ab und entsprechen der schweizerischen Gesetzgebung und dem internationalen Standard European Energy Certificate System (EECS). Zur Auswahl stehen Herkunftsnachweise aus dem diversifizierten Portfolio der Axpo mit Wasserkraftwerken in den Schweizer Alpen und Flüssen oder Photovoltaik-, Wind-, Biomasse- oder Kernenergieanlagen in der Schweiz und Europa.

Batterievermarktung

Axpo ist ein innovativer Anbieter von Energiespeichern und sauberen Energielösungen, mit Schwerpunkt auf Batterien und grünem Wasserstoff. Diese Technologien sind entscheidend für den Ausgleich von Angebot und Nachfrage, die Reduzierung von Emissionen und die Förderung der Nachhaltigkeit. Mit ihrem Know-how in den Bereichen Energieoptimierung, Risikomanagement und Marktanalyse liefert Axpo massgeschneiderte Lösungen für unterschiedlichste Bedürfnisse. Mit ihrem breiten Portfolio und ihrem Engagement für nachhaltige Technologien unterstützt Axpo ihre Kunden dabei, ihre Ziele zu erreichen und die globale Energiewende zu fördern.

Bilanzgruppenmanagement

Axpo betreibt Bilanzgruppen für Strom und Gas in Österreich und bietet professionelles Bilanzgruppenmanagement für Lieferanten. Wir gewährleisten eine präzise Prozessabwicklung gemäß regulatorischer Vorgaben – von der Fahrplananmeldung bis zur transparenten Abrechnung der Ausgleichsenergie. Mit moderner IT und langjähriger Erfahrung unterstützen wir Lieferanten beim Bilanzgruppenwechsel und Markteintritt.

Kontakt

Wir freuen uns über Ihr Interesse an Axpo und sind gerne für Sie da. Bitte füllen Sie das Kontaktformular aus und unser Team wird Ihre Anfrage umgehend beantworten.

Jobs & Karriere

-

Vielfältige Karrieremöglichkeiten

Axpo bietet mit über 150 verschiedenen Berufsbildern vielfältige Karrieremöglichkeiten für Berufsleute, Studierende, Absolventen und Lernende.

-

Engagement für Nachhaltigkeit

Axpo Mitarbeitende tragen mit innovativen und klimafreundlichen Energielösungen zur Gestaltung einer nachhaltigen Zukunft bei.

-

Fokus auf Innovation

Axpo legt Wert auf die rasche Erprobung und Validierung innovativer Projekte und fördert eine Kultur des Fortschritts und der Zusammenarbeit im globalen Energiesektor.

Strom- und Gaskennzeichnung

- Stromkennzeichnung Österreich 2024 View Send email Download

- Gaskennzeichnung Österreich 2024 View Send email Download